Chuỗi giá trị sản xuất ngành xi măng Việt Nam (P2)

Sản xuất xi măng là chế biến sâu khoáng sản, sản phẩm xi măng là kết quả của một chuỗi giá trị gia tăng. Nên giá trị gia tăng măng lại từ hoạt động xuất khẩu rất cao.

>> Chuỗi giá trị sản xuất ngành xi măng Việt Nam (P1)

2. Công nghệ sản xuất

2.1. Công nghệ sản xuất hiện tại của các nhà máy

2.3. Khả năng phát triển của công nghệ phụ trợ tại Việt Nam

3. Đầu ra

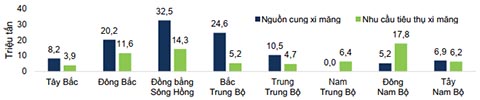

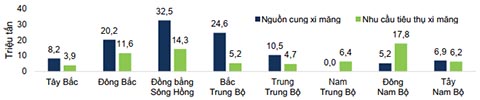

3.1. Mất cân đối về tiêu thụ xi măng tại các khu vực

Cung cầu tại một số vùng miền trên cả nước

(2) Quy mô của thương hiệu giúp gia tăng mức độ nhận diện trên thị trường: Lợi thế về quy mô sản xuất giúp các thương hiệu tiếp cận được với các công trình xây dựng lớn trong khu vực do các công trình này đòi hỏi khả năng cung cấp xi măng liên tục với khối lượng lớn. Ngoài ra, quy mô sản xuất lớn giúp tăng độ nhận diện thương hiệu tới các khách hàng nhỏ lẻ, thúc đẩy khả năng tiêu thụ của sản phẩm trên thị trường.

(3) Chi phí vận chuyển đến thị trường tiêu thụ ảnh hưởng tới phạm vi phân phối của thương hiệu: Xi măng là sản phẩm có giá trị thấp, hàng hóa cồng kềnh khó vận chuyển nên chi phí vận chuyển thường chiếm tỷ trọng lớn trong giá thành sản phẩm (có thể lên tới 20 - 30% tùy vào khoảng cách và loại hình vận chuyển). Do đó, các công trình xây dựng và đại lý phân phối thường sẽ ưu tiên tiêu thụ sản phẩm của các thương hiệu nằm gần khu vực của mình để tiết giảm các chi phí vận chuyển và đảm bảo nguồn cung liên tục của sản phẩm, còn các doanh nghiệp sẽ ưu tiên đầu tư nhà máy gần những trục giao thông chính để tăng cường phạm vi phân phối sản phẩm. Ngoài ra, các yếu tố về chi phí vận chuyển còn giúp tạo ra rào cản bán hàng giữa các khu vực và hạn chế cạnh tranh từ các doanh nghiệp nằm xa bên ngoài thị trường tiêu thụ.

❖ Định hình xu hướng cạnh tranh giữa các thương hiệu xi măng

Do ảnh hưởng từ các yếu tố trên, các doanh nghiệp xi măng sẽ cạnh tranh theo hai hướng: (1) Các doanh nghiệp quy mô sản xuất lớn, có thương hiệu lâu đời trên thị trường sẽ có mức độ nhận diện thương hiệu tốt hơn, từ đó đặt ra mức giá cao hơn các thương hiệu nhỏ và chiết khấu nhiều hơn cho người bán hàng, (2) Các doanh nghiệp quy mô nhỏ, thương hiệu không nổi bật hoặc mới có mặt trên thị trường sẽ phải tìm các thị trường ngách ở các tỉnh, địa phương mà các thương hiệu lớn khó tiếp cận đến hoặc đặt ra giá bán rất thấp so với mặt bằng chung, với mức chênh lệch giá bán có thể lên đến 20 – 30% trong cùng một khu vực.

(Trích dẫn từ Báo cáo ngành xi măng tháng 09/2020 của CTCP Chứng khoán FPT)

ximang.vn

2. Công nghệ sản xuất

2.1. Công nghệ sản xuất hiện tại của các nhà máy

Hiện tại, công nghệ lò quay khô là công nghệ sản xuất xi măng chính trong ngành, chiếm tới 96% tổng số dây chuyền trên cả nước. Từ năm 2015 khi chính phủ đưa ra kế hoạch chấm dứt hoàn toàn việc sử dụng lò đứng để sản xuất xi măng, các lò sản xuất đứng đã nhanh chóng bị đào thải và chuẩn bị loại bỏ hoàn toàn trong vòng 3 đến 5 năm tới (dự kiến tới năm 2025 cả nước không còn nhà máy xi măng lò đứng).

2.2. Hiệu quả sản xuất của các nhà máy

Kỹ thuật sản xuất xi măng của các nhà máy ở Việt Nam đang dần được cải thiện. Trong giai đoạn đầu phát triển của ngành xi măng (1975 - 2010), phần lớn các nhà máy có kỹ thuật sản xuất kém hiệu quả do các vấn đề như sử dụng đá vôi có hàm lượng canxi quá cao (đá vôi cứng, khó nghiền) nên thường tiêu hao nhiệt lượng lớn trong quá trình sản xuất, phương thức cấp than và xử lý than không tốt (độ ẩm than còn cao, kích cỡ than nghiền quá lớn khiến than không được đốt hết)… Các lỗi trong kỹ thuật sản xuất dẫn tới các hệ quả là nhà máy tiêu hao và thất thoát nhiệt lớn, tiêu hao điện lớn, tần suất hỏng hóc cao làm gia tăng các chi phí sản xuất.

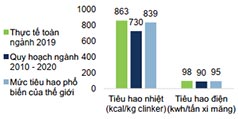

Kể từ khi thị trường xi măng bước vào giai đoạn bão hòa (2010 đến nay), áp lực cạnh tranh cao trong ngành đã thúc đẩy các doanh nghiệp xi măng đã tích cực đầu tư về kỹ thuật sản xuất và tiết giảm tiêu hao nguyên liệu để tăng sức cạnh tranh về chi phí so với các đối thủ. Theo số liệu về tiêu hao về nhiệt và điện năng của các doanh nghiệp xi măng Việt Nam, lượng nhiệt tiêu hao giảm trung bình 0,9%/năm và điện năng tiêu thụ giảm 2,8%/năm trong giai đoạn 2008 - 2020, chứng minh hiệu quả và kỹ thuật sản xuất trong ngành đang ngày càng cải thiện.

2.2. Hiệu quả sản xuất của các nhà máy

Kỹ thuật sản xuất xi măng của các nhà máy ở Việt Nam đang dần được cải thiện. Trong giai đoạn đầu phát triển của ngành xi măng (1975 - 2010), phần lớn các nhà máy có kỹ thuật sản xuất kém hiệu quả do các vấn đề như sử dụng đá vôi có hàm lượng canxi quá cao (đá vôi cứng, khó nghiền) nên thường tiêu hao nhiệt lượng lớn trong quá trình sản xuất, phương thức cấp than và xử lý than không tốt (độ ẩm than còn cao, kích cỡ than nghiền quá lớn khiến than không được đốt hết)… Các lỗi trong kỹ thuật sản xuất dẫn tới các hệ quả là nhà máy tiêu hao và thất thoát nhiệt lớn, tiêu hao điện lớn, tần suất hỏng hóc cao làm gia tăng các chi phí sản xuất.

Kể từ khi thị trường xi măng bước vào giai đoạn bão hòa (2010 đến nay), áp lực cạnh tranh cao trong ngành đã thúc đẩy các doanh nghiệp xi măng đã tích cực đầu tư về kỹ thuật sản xuất và tiết giảm tiêu hao nguyên liệu để tăng sức cạnh tranh về chi phí so với các đối thủ. Theo số liệu về tiêu hao về nhiệt và điện năng của các doanh nghiệp xi măng Việt Nam, lượng nhiệt tiêu hao giảm trung bình 0,9%/năm và điện năng tiêu thụ giảm 2,8%/năm trong giai đoạn 2008 - 2020, chứng minh hiệu quả và kỹ thuật sản xuất trong ngành đang ngày càng cải thiện.

Thay đổi về hiệu quả sản xuất trong ngành |

So sánh với Thế giới và mục tiêu đề ra  |

Nguồn: Hiệp hội Xi măng Việt Nam, Cơ quan năng lượng quốc tế IEA, Quy hoạch ngành xi măng 2011 - 2020, FPTS tổng hợp.

2.3. Khả năng phát triển của công nghệ phụ trợ tại Việt Nam

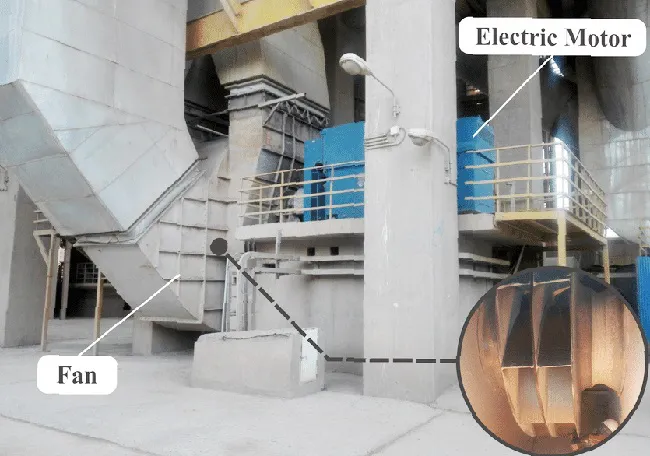

Hiện nay, tỷ lệ các nhà máy xi măng ở Việt Nam có đầu tư vào các công nghệ phụ trợ như thu hồi nhiệt khí thải hay xử lý rác thải làm nguyên liệu cho hoạt động sản xuất vẫn còn thấp, với chỉ xấp xỉ 13% tổng số dây chuyền trên cả nước. Chúng tôi nhận định trong thời gian tới, các nhà máy xi măng sẽ có động lực lớn để phát triển về công nghệ phụ trợ nhờ các yếu tố từ chính sách của chính phủ và môi trường cạnh tranh trong ngành:

• Siết chặt quy định về mức độ ô nhiễm trong sản xuất: Trong giai đoạn 2020E - 2030F, chính phủ yêu cầu tất các nhà máy phải lắp đặt hệ thống quan trắc môi trường tự động và kết nối liên tục với dữ liệu của Sở Tài nguyên và Môi trường trong khu vực. Các nhà máy sẽ không được sản xuất vượt mức độ ô nhiễm cho phép nêu trong quy chuẩn kỹ thuật quốc gia về khí thải công nghiệp xi măng (QCVN 23:2009/BTNMT).

• Ưu tiên cấp phép mở rộng, xây mới cho các nhà máy có đầu tư công nghệ phụ trợ: Các nhà máy có đầu tư dây chuyền tận dụng nhiệt khí thải hoặc dây chuyền xử lý rác thải, phế thải làm nguyên vật liệu thay thế sẽ được ưu tiên cấp phép mở rộng năng lực sản xuất của mình.

• Dư địa để tăng trưởng sản lượng của nhiều nhà máy đang giảm dần: Với mức công suất huy động toàn ngành hiện đã trên mức 90%, nhiều nhà máy xi măng đã hoạt động gần hết công suất và phải chú trọng nhiều hơn tới việc cải thiện hiệu quả sản xuất bằng các công nghệ phụ trợ. Với tình hình kinh doanh bắt đầu đi vào ổn định, các nhà máy đã có thể đầu tư cho các công nghệ phụ trợ đắt đỏ như dây chuyền phát điện tận dụng nhiệt khí thải (suất đầu tư từ 300 - 400 tỷ đồng cho công suất phát điện từ 10 - 20 MW).

• Siết chặt quy định về mức độ ô nhiễm trong sản xuất: Trong giai đoạn 2020E - 2030F, chính phủ yêu cầu tất các nhà máy phải lắp đặt hệ thống quan trắc môi trường tự động và kết nối liên tục với dữ liệu của Sở Tài nguyên và Môi trường trong khu vực. Các nhà máy sẽ không được sản xuất vượt mức độ ô nhiễm cho phép nêu trong quy chuẩn kỹ thuật quốc gia về khí thải công nghiệp xi măng (QCVN 23:2009/BTNMT).

• Ưu tiên cấp phép mở rộng, xây mới cho các nhà máy có đầu tư công nghệ phụ trợ: Các nhà máy có đầu tư dây chuyền tận dụng nhiệt khí thải hoặc dây chuyền xử lý rác thải, phế thải làm nguyên vật liệu thay thế sẽ được ưu tiên cấp phép mở rộng năng lực sản xuất của mình.

• Dư địa để tăng trưởng sản lượng của nhiều nhà máy đang giảm dần: Với mức công suất huy động toàn ngành hiện đã trên mức 90%, nhiều nhà máy xi măng đã hoạt động gần hết công suất và phải chú trọng nhiều hơn tới việc cải thiện hiệu quả sản xuất bằng các công nghệ phụ trợ. Với tình hình kinh doanh bắt đầu đi vào ổn định, các nhà máy đã có thể đầu tư cho các công nghệ phụ trợ đắt đỏ như dây chuyền phát điện tận dụng nhiệt khí thải (suất đầu tư từ 300 - 400 tỷ đồng cho công suất phát điện từ 10 - 20 MW).

3. Đầu ra

3.1. Mất cân đối về tiêu thụ xi măng tại các khu vực

Cung cầu tại một số vùng miền trên cả nước

Nguồn: Hiệp hội Xi măng Việt Nam, FPTS tổng hợp.

Các doanh nghiệp tại khu vực Bắc Trung Bộ đang chịu áp lực cạnh tranh lớn nhất cả nước. Mặc dù nhu cầu xi măng khu vực này rất thấp (~7% tiêu thụ trong nước) nhưng lại có công suất xi măng chiếm đến 31% công suất toàn ngành. Ngược lại, một số khu vực tiêu thụ trọng điểm như Đông Nam Bộ (~26% tiêu thụ xi măng cả nước) lại chỉ có nguồn cung ~5,1% công suất toàn ngành và ~29% nhu cầu xi măng trong khu vực. Điều này dẫn tới áp lực cạnh tranh cao tại các khu vực như Bắc Trung Bộ trong khi các doanh nghiệp ở các khu vực như Đông Nam Bộ lại có hoạt động tiêu thụ xi măng thuận lợi và giá bán cao hơn hẳn so với các khu vực còn lại.

3.2. Mức độ cạnh tranh giữa các doanh nghiệp

3.2. Mức độ cạnh tranh giữa các doanh nghiệp

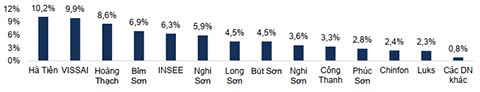

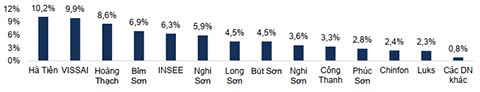

Thị phần các doanh nghiệp xi măng tại Việt Nam

Nguồn: Hiệp hội Xi măng Việt Nam, FPTS tổng hợp.

Thị trường tiêu thụ xi măng Việt Nam có mức độ tập trung thấp (chỉ số HHI* toàn ngành chỉ ~516), chịu sự cạnh tranh gay gắt từ khoảng 61 doanh nghiệp quy mô lớn nhỏ khác nhau cùng nhiều nhà máy và cơ sở sản xuất nhỏ lẻ tự phát. Đứng đầu là xi măng Hà Tiên, một công ty con trực thuộc doanh nghiệp VICEM, chiếm ~10% thị phần cả nước và nhóm 10 doanh nghiệp lớn nhất trong ngành nắm 60% thị phần cả nước. Các doanh nghiệp còn lại mỗi doanh nghiệp chỉ chiếm từ 0,5 - 1% thị phần cả nước.

❖ Các yếu tố cạnh tranh chính trong ngành

Ở Việt Nam, ba yếu tố cạnh tranh chính giữa các doanh nghiệp xi măng là (1) giá bán sản phẩm & mức chiết khấu cho người bán hàng, (2) quy mô sản xuất của doanh nghiệp và (3) khoảng cách vận chuyển đến thị trường tiêu thụ. Qua khảo sát từ nhiều đối tượng khác nhau bao gồm các đại lý vật liệu xây dựng, đơn vị thi công công trình và nhà máy sản xuất, nguyên nhân chính hình thành ba yếu tố cạnh tranh này đến từ các lý do:

(1) Giá bán sản phẩm & mức chiết khấu cho người bán hàng là động lực cạnh tranh chính giữa các thương hiệu: Vì các sản phẩm xi măng ở thị trường Việt Nam có chất lượng gần như tương đồng so với nhau (tuân theo tiêu chí chất lượng của Bộ Xây dựng - TCVN 2682: 2009), yếu tố về giá quyết định chính tới khả năng tiêu thụ của một thương hiệu xi măng trên thị trường. Đồng thời, hệ thống phân phối của các doanh nghiệp xi măng ở Việt Nam phần lớn phụ thuộc vào các nhà phân phối, đại lý và cửa hàng bán lẻ vật liệu do hiệu quả bán hàng trực tiếp cho các khách hàng không cao (chi phí vận chuyển tốn kém và công nợ khó thu hồi từ nhiều khách hàng nhỏ lẻ). Do đó, các nhà máy tập trung đẩy mạnh mức chiết khấu trên giá bán để các đại lý chủ động phân phối và giới thiệu sản phẩm của mình tới khách hàng, từ đó tăng cường khả năng tiếp cận thị trường của sản phẩm.

❖ Các yếu tố cạnh tranh chính trong ngành

Ở Việt Nam, ba yếu tố cạnh tranh chính giữa các doanh nghiệp xi măng là (1) giá bán sản phẩm & mức chiết khấu cho người bán hàng, (2) quy mô sản xuất của doanh nghiệp và (3) khoảng cách vận chuyển đến thị trường tiêu thụ. Qua khảo sát từ nhiều đối tượng khác nhau bao gồm các đại lý vật liệu xây dựng, đơn vị thi công công trình và nhà máy sản xuất, nguyên nhân chính hình thành ba yếu tố cạnh tranh này đến từ các lý do:

(1) Giá bán sản phẩm & mức chiết khấu cho người bán hàng là động lực cạnh tranh chính giữa các thương hiệu: Vì các sản phẩm xi măng ở thị trường Việt Nam có chất lượng gần như tương đồng so với nhau (tuân theo tiêu chí chất lượng của Bộ Xây dựng - TCVN 2682: 2009), yếu tố về giá quyết định chính tới khả năng tiêu thụ của một thương hiệu xi măng trên thị trường. Đồng thời, hệ thống phân phối của các doanh nghiệp xi măng ở Việt Nam phần lớn phụ thuộc vào các nhà phân phối, đại lý và cửa hàng bán lẻ vật liệu do hiệu quả bán hàng trực tiếp cho các khách hàng không cao (chi phí vận chuyển tốn kém và công nợ khó thu hồi từ nhiều khách hàng nhỏ lẻ). Do đó, các nhà máy tập trung đẩy mạnh mức chiết khấu trên giá bán để các đại lý chủ động phân phối và giới thiệu sản phẩm của mình tới khách hàng, từ đó tăng cường khả năng tiếp cận thị trường của sản phẩm.

(2) Quy mô của thương hiệu giúp gia tăng mức độ nhận diện trên thị trường: Lợi thế về quy mô sản xuất giúp các thương hiệu tiếp cận được với các công trình xây dựng lớn trong khu vực do các công trình này đòi hỏi khả năng cung cấp xi măng liên tục với khối lượng lớn. Ngoài ra, quy mô sản xuất lớn giúp tăng độ nhận diện thương hiệu tới các khách hàng nhỏ lẻ, thúc đẩy khả năng tiêu thụ của sản phẩm trên thị trường.

(3) Chi phí vận chuyển đến thị trường tiêu thụ ảnh hưởng tới phạm vi phân phối của thương hiệu: Xi măng là sản phẩm có giá trị thấp, hàng hóa cồng kềnh khó vận chuyển nên chi phí vận chuyển thường chiếm tỷ trọng lớn trong giá thành sản phẩm (có thể lên tới 20 - 30% tùy vào khoảng cách và loại hình vận chuyển). Do đó, các công trình xây dựng và đại lý phân phối thường sẽ ưu tiên tiêu thụ sản phẩm của các thương hiệu nằm gần khu vực của mình để tiết giảm các chi phí vận chuyển và đảm bảo nguồn cung liên tục của sản phẩm, còn các doanh nghiệp sẽ ưu tiên đầu tư nhà máy gần những trục giao thông chính để tăng cường phạm vi phân phối sản phẩm. Ngoài ra, các yếu tố về chi phí vận chuyển còn giúp tạo ra rào cản bán hàng giữa các khu vực và hạn chế cạnh tranh từ các doanh nghiệp nằm xa bên ngoài thị trường tiêu thụ.

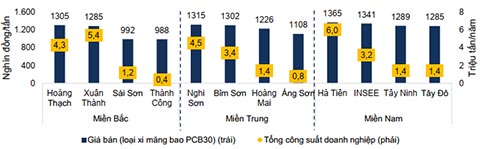

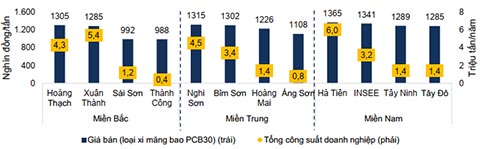

❖ Định hình xu hướng cạnh tranh giữa các thương hiệu xi măng

Do ảnh hưởng từ các yếu tố trên, các doanh nghiệp xi măng sẽ cạnh tranh theo hai hướng: (1) Các doanh nghiệp quy mô sản xuất lớn, có thương hiệu lâu đời trên thị trường sẽ có mức độ nhận diện thương hiệu tốt hơn, từ đó đặt ra mức giá cao hơn các thương hiệu nhỏ và chiết khấu nhiều hơn cho người bán hàng, (2) Các doanh nghiệp quy mô nhỏ, thương hiệu không nổi bật hoặc mới có mặt trên thị trường sẽ phải tìm các thị trường ngách ở các tỉnh, địa phương mà các thương hiệu lớn khó tiếp cận đến hoặc đặt ra giá bán rất thấp so với mặt bằng chung, với mức chênh lệch giá bán có thể lên đến 20 – 30% trong cùng một khu vực.

Tương quan giữa giá bán và quy mô sản xuất của một số doanh nghiệp xi măng

Nguồn: Sở Xây dựng các tỉnh thành phố, Hiệp hội Xi măng Việt Nam, FPTS tổng hợp.

(Hết)

(Trích dẫn từ Báo cáo ngành xi măng tháng 09/2020 của CTCP Chứng khoán FPT)

ximang.vn