Dự báo cổ phiếu ngành Xi măng sẽ tích cực trong năm 2023

Chứng khoán SSI dự báo, lợi nhuận năm 2023 của các doanh nghiệp xi măng sẽ phục hồi từ 50 - 90%, với phần lớn mức tăng trưởng chủ yếu trong nửa cuối năm 2023.

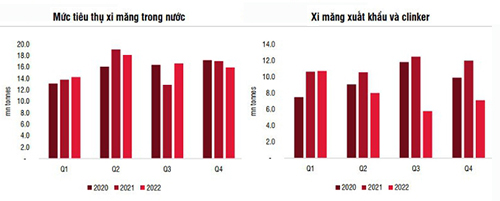

Nhìn lại năm 2022, ngành Xi măng ghi nhận mức giảm 53%, kém hơn 20% so với chỉ số VN-Index. Diễn biến ngành kém khả quan hơn so với kỳ vọng lợi nhuận chưa thể trở lại mức trước dịch Covid-19 vào năm 2022. Hai nguyên nhân chính khiến lợi nhuận sau thuế của ngành giảm mạnh gồm nhu cầu xi măng ở cả thị trường trong nước và xuất khẩu đều thấp trong khi giá than ở mức cao.

Cả năm 2022, xuất khẩu xi măng và clinker giảm 29% so với cùng kỳ, với sản lượng xuất khẩu đạt 31,7 triệu tấn. Sản lượng xuất khẩu giảm đến từ thị trường Trung Quốc do thị trường bất động sản trì trệ và chính sách Zero-Covid.

Lợi nhuận của các doanh nghiệp sản xuất xi măng tiếp tục giảm do chi phí sản xuất tăng. Giá than tăng mạnh trong năm 2022 (chiếm 30 - 40% chi phí sản xuất), nhưng giá xi măng chỉ nhích nhẹ do cạnh tranh gay gắt và tiêu thụ suy yếu.

Lợi nhuận của các doanh nghiệp sản xuất xi măng tiếp tục giảm do chi phí sản xuất tăng. Giá than tăng mạnh trong năm 2022 (chiếm 30 - 40% chi phí sản xuất), nhưng giá xi măng chỉ nhích nhẹ do cạnh tranh gay gắt và tiêu thụ suy yếu.

SSI Research cho rằng, mức tiêu thụ xi măng trong nước sẽ đi ngang so với năm 2022 do thị trường bất động sản vẫn yếu. Tuy nhiên, một điểm tích cực là kế hoạch đầu tư công năm 2023 ước tính sẽ tăng 25% so với cùng kỳ về giá trị, đóng vai trò là động lực hỗ trợ tiêu thụ xi măng trong nước.

Bên cạnh đó, thị trường xuất khẩu có thể phục hồi trong nửa cuối năm 2023 do Trung Quốc mở cửa trở lại. Điều này có thể giúp giảm áp lực cạnh tranh cho các doanh nghiệp ở miền Bắc và miền Trung của Việt Nam. Trong quý IV/2022, đã có dấu hiệu phục hồi của xuất khẩu xi măng khi xuất khẩu xi măng tăng 32% so với quý trước. Tuy nhiên, kênh này có thể bị ảnh hưởng do việc tăng thuế xuất khẩu clinker từ 5% lên 10% từ ngày 1/1/2023 nhằm hạn chế xuất khẩu khoáng sản, theo Nghị định số 101/2021/NĐ-CP mới đây.

Ngoài ra, giá than sẽ có sự điều chỉnh hợp lý trong năm 2023 do tác động của cuộc chiến Nga – Ukraine lắng xuống, giá năng lượng khác (như dầu mỏ, LNG) ổn định hơn và Trung Quốc tăng kế hoạch sản xuất than. Ủy ban Cải cách và Phát triển Quốc gia (NDRC) của Trung Quốc dự đoán rằng sản lượng than hàng năm sẽ tăng lên 4,6 tỷ tấn vào năm 2025 (so với 4,1 tỷ tấn trong năm 2021).

Chứng khoán SSI kỳ vọng tỷ suất lợi nhuận gộp của các doanh nghiệp xi măng cải thiện trong năm 2023. Tỷ suất lợi nhuận gộp của các doanh nghiệp xi măng sẽ cải thiện trong khoảng 2 - 3% so với cùng kỳ do giá than điều chỉnh giảm.

Giá than nhập khẩu tại Việt Nam có thể sẽ thấp hơn vào năm 2023, tuy nhiên, thời gian biến động giữa giá than Thế giới và giá than Việt Nam thường có độ trễ. Đồng thời, tại quý III/2022, các doanh nghiệp xi măng niêm yết như HT1 và BCC có tỷ lệ vay nợ trên vốn chủ sở hữu thấp lần lượt là 0,34/0,31.

SSI cho rằng việc kỳ vọng lợi nhuận phục hồi đã được phản ánh một phần vào định giá hiện tại. Vậy nên, khuyến nghị các nhà đầu tư nên chờ đợi dấu hiệu giá than điều chỉnh thấp hơn và giá cổ phiếu được điều chỉnh sâu hơn.

Thị trường chính của HT1 là ở miền Nam nên áp lực cạnh tranh ít hơn do thiếu nguồn cung trong năm 2023. Vì vậy, sản lượng tiêu thụ duy trì ở mức cao. Kỳ vọng tỷ suất lợi nhuận gộp tốt hơn so với các doanh nghiệp sản xuất xi măng khi giá than giảm. Bên cạnh đó, cơ cấu tài chính lành mạnh, cùng với dòng tiền ổn định là bộ đệm tăng trưởng tốt trong năm 2023.

Bên cạnh đó, thị trường xuất khẩu có thể phục hồi trong nửa cuối năm 2023 do Trung Quốc mở cửa trở lại. Điều này có thể giúp giảm áp lực cạnh tranh cho các doanh nghiệp ở miền Bắc và miền Trung của Việt Nam. Trong quý IV/2022, đã có dấu hiệu phục hồi của xuất khẩu xi măng khi xuất khẩu xi măng tăng 32% so với quý trước. Tuy nhiên, kênh này có thể bị ảnh hưởng do việc tăng thuế xuất khẩu clinker từ 5% lên 10% từ ngày 1/1/2023 nhằm hạn chế xuất khẩu khoáng sản, theo Nghị định số 101/2021/NĐ-CP mới đây.

Ngoài ra, giá than sẽ có sự điều chỉnh hợp lý trong năm 2023 do tác động của cuộc chiến Nga – Ukraine lắng xuống, giá năng lượng khác (như dầu mỏ, LNG) ổn định hơn và Trung Quốc tăng kế hoạch sản xuất than. Ủy ban Cải cách và Phát triển Quốc gia (NDRC) của Trung Quốc dự đoán rằng sản lượng than hàng năm sẽ tăng lên 4,6 tỷ tấn vào năm 2025 (so với 4,1 tỷ tấn trong năm 2021).

Chứng khoán SSI kỳ vọng tỷ suất lợi nhuận gộp của các doanh nghiệp xi măng cải thiện trong năm 2023. Tỷ suất lợi nhuận gộp của các doanh nghiệp xi măng sẽ cải thiện trong khoảng 2 - 3% so với cùng kỳ do giá than điều chỉnh giảm.

Giá than nhập khẩu tại Việt Nam có thể sẽ thấp hơn vào năm 2023, tuy nhiên, thời gian biến động giữa giá than Thế giới và giá than Việt Nam thường có độ trễ. Đồng thời, tại quý III/2022, các doanh nghiệp xi măng niêm yết như HT1 và BCC có tỷ lệ vay nợ trên vốn chủ sở hữu thấp lần lượt là 0,34/0,31.

SSI cho rằng việc kỳ vọng lợi nhuận phục hồi đã được phản ánh một phần vào định giá hiện tại. Vậy nên, khuyến nghị các nhà đầu tư nên chờ đợi dấu hiệu giá than điều chỉnh thấp hơn và giá cổ phiếu được điều chỉnh sâu hơn.

Thị trường chính của HT1 là ở miền Nam nên áp lực cạnh tranh ít hơn do thiếu nguồn cung trong năm 2023. Vì vậy, sản lượng tiêu thụ duy trì ở mức cao. Kỳ vọng tỷ suất lợi nhuận gộp tốt hơn so với các doanh nghiệp sản xuất xi măng khi giá than giảm. Bên cạnh đó, cơ cấu tài chính lành mạnh, cùng với dòng tiền ổn định là bộ đệm tăng trưởng tốt trong năm 2023.

ximang.vn (TH)